ICMarkets

Пользователи

- Реєстрація

- 17.07.2015

- Повідомлення

- 1,743

- Репутація

- 20

- Вік

- 49

КОММЕНТАРИЙ К РЫНКУ 19.06.2017 г.

Новости из Франции поддерживают европейские рынки акций, а также единую валюту

Торги в Европе на рыках акций в понедельник проходят позитивно на волне итогов парламентских выборов во Франции, где большинство голосов заняла партия нынешнего президента Э. Макрона.

Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом:

DAX 30 - 12862.00 (+0.86%)

FTSE 100 - 7521.75 (+0.78%)

CAC 40 – 5318.65 (+1.05%)

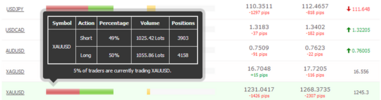

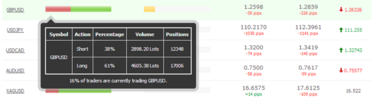

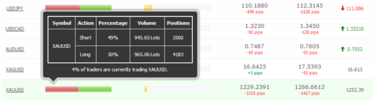

На валютном рынке доллар США на торгах в Европе торгуется в основном с повышением к основным валютам за исключением новозеландского доллара, против которой он незначительно снижается. Сильнее всего доллар растет к иене (+0.23%), которая падает на волне сохранения ЦБ Японии на прошлой неделе монетарного курса без изменений.

Пара EURUSD на момент написания статьи находится на уровне 1.1189 (-0.07%), GBPUSD - 1.2776 (-0.03%), USDJPY – 111.17 (+0.23).

Цены на сырую нефть на торгах в Европе снижаются на фоне продолжения роста количества действующих буровых вышек в Штатах. Согласно данным от Baker Hughes Incчисло буровых вышек выросло за прошлую неделю на 6 штук до 747. Рынок по-прежнему сомневается том, что предложение нефти на мировом рынке будет падать, что и оказывает давление на котировки. Brent на момент написания комментария падает на 0.38% до 47.19, а WTI на 0.53% до 44.73.

Мы полагаем, что активность сегодня на рынке днем будет невысокая. В фокусе инвесторов начала переговорного процесса о выходе Британии из ЕС.

Сергей Невский, валютный стратег ICMarkets

Новости из Франции поддерживают европейские рынки акций, а также единую валюту

Торги в Европе на рыках акций в понедельник проходят позитивно на волне итогов парламентских выборов во Франции, где большинство голосов заняла партия нынешнего президента Э. Макрона.

Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом:

DAX 30 - 12862.00 (+0.86%)

FTSE 100 - 7521.75 (+0.78%)

CAC 40 – 5318.65 (+1.05%)

На валютном рынке доллар США на торгах в Европе торгуется в основном с повышением к основным валютам за исключением новозеландского доллара, против которой он незначительно снижается. Сильнее всего доллар растет к иене (+0.23%), которая падает на волне сохранения ЦБ Японии на прошлой неделе монетарного курса без изменений.

Пара EURUSD на момент написания статьи находится на уровне 1.1189 (-0.07%), GBPUSD - 1.2776 (-0.03%), USDJPY – 111.17 (+0.23).

Цены на сырую нефть на торгах в Европе снижаются на фоне продолжения роста количества действующих буровых вышек в Штатах. Согласно данным от Baker Hughes Incчисло буровых вышек выросло за прошлую неделю на 6 штук до 747. Рынок по-прежнему сомневается том, что предложение нефти на мировом рынке будет падать, что и оказывает давление на котировки. Brent на момент написания комментария падает на 0.38% до 47.19, а WTI на 0.53% до 44.73.

Мы полагаем, что активность сегодня на рынке днем будет невысокая. В фокусе инвесторов начала переговорного процесса о выходе Британии из ЕС.

Сергей Невский, валютный стратег ICMarkets